Como funciona e cuidados ao implementar o banco de horas

A reforma trabalhista (Lei nº 13.467/2017) trouxe com seu advento mudanças significativas para o Direito do Trabalho, em especial quando falamos da jornada de trabalho e do banco de horas.

Previsto no artigo 59, §2º da CLT, o banco de horas é um acordo de compensação de jornada no qual permite que o empregado que acumule horas extras dentro de um controle realizado pela empresa tenha a correspondente diminuição da jornada em um outro momento ou até mesmo usufrua de folgas compensatórias, gerando assim uma diminuição do pagamento de horas extras pelo empregador.

Ou seja, o banco de horas permite uma jornada superior em momentos de maior demanda, sem gerar obrigação de pagamento imediato de horas extras, desonerando o empregador. Por outro lado, em períodos de menor intensidade das atividades laborais, a jornada de trabalho pode ser reduzida, concedendo maior período de descanso sem que seja afetado o salário do empregado.

É importante destacar, que existe uma limitação de 2 horas extras na jornada de trabalho por dia, que podem ser acrescentadas no banco de horas. Assim, considerando que a jornada de trabalho regular é de 8 horas diárias, o empregado poderá trabalhar no máximo 2 horas extras por dia, ou seja, uma jornada de até 10 horas de trabalho.

Antes da vigência da Reforma Trabalhista só era possível a criação do banco de horas mediante acordo ou convenção coletiva de trabalho e a compensação das horas extras por folgas deveria ocorrer em até um ano.

Com a reforma trabalhista, o banco de horas pode ser negociado diretamente entre empregador e empregado, com limitação no prazo de compensação para no máximo 6 meses, conforme disposto no §5º do artigo 59, da CLT. Caso não seja possível a compensação nesse período, o colaborador deverá receber como horas extras o adicional de 50% do valor da hora, de acordo com a legislação em vigor.

Destaca-se que a vigência de cumprimento desse acordo individual poderá ocorrer enquanto vigorar o contrato de trabalho, desde que respeitado o período de 6 meses de compensação.

Assim, não há mais a necessidade de participação do sindicato na implantação do sistema de banco de horas, podendo a formalização ocorrer através de acordo individual, por escrito, o que de fato facilitou a utilização desse dispositivo pelas empresas.

Nesse quesito, a reforma trabalhista deixou mais prático e menos burocrático para o empregador aplicar o dispositivo com seu empregado, pois não há mais a dependência de uma aprovação do sindicato para implementar.

Com essa medida, as empresas podem conter a realização excessiva de horas extras e diminuir gastos com pagamento destas horas ao permitir que os colaboradores compensem, folgando, quando houver menor demanda.

Entretanto, é necessário que os empregadores prestem atenção quanto à aplicação das regras previstas nas Convenções Coletivas do Trabalho, bem como tenham o adequado controle das horas extras acumuladas de seus empregados, respeitando o prazo e a correta compensação, pois em uma eventual reclamação trabalhista é do empregador o ônus de comprovar em juízo a regular e efetiva aplicação do banco de horas.

Nosso continente se chama América e não Colômbia – a importância da comunicação para o contador

Nosso continente foi descoberto pelo navegador genovês Cristóvão Colombo, mas se chama América, e não Colômbia. A homenagem se deve ao navegador e geógrafo florentino Américo Vespúcio.

Ora, o que fez Américo Vespúcio de mais especial do que o próprio descobridor do continente?

Aí entra o moral de nossa histórica: ele se comunicou!

Apesar de o governo português não dar muita atenção ao Brasil entre 1500 e 1530, algumas expedições de reconhecimento foram enviadas, e em uma delas, em 1501, participou Américo Vespúcio. Com o território “sem dono”, outras expedições foram patrocinadas pelas coroas francesa, espanhola, bem como por investidores privados, fora o constante assédio de contrabandistas.

Depois de acompanhar a expedição portuguesa, e de ter feito alguns mapas da região (Vespúcio era geógrafo, cartógrafo, cosmógrafo, etc.), ele voltaria a explorar a costa em novas missões, agora para empregadores privados.

Sempre se comunicando, escrevendo cartas aos seus empregadores, e fazendo mapas do novo mundo (suas andanças não se limitavam ao Brasil, mas se estendiam a todo continente), elaborou uma obra que correu toda a Europa, chamada Mundus Novus, com a descrição do novo território e sua reprodução em mapas atualizados.

Graças à Mundus Novus o velho continente pode conhecer o que existia em mares e terras até então desconhecidos, de modo que se começou a chamar aquele novo mundo de América, em homenagem ao seu autor.

Conforme se vê, o reconhecimento pela obra recaiu sobre o divulgador, e não sobre o inovador – nesse caso, o descobridor. Ainda que hoje Cristóvão Colombo talvez seja mais conhecido do que Américo Vespúcio, na época, quando deram nome ao continente, não há dúvida de quem colheu os louros.

Como não queremos esperar 500 anos para melhorar nossas vendas, reter nossos clientes, ganhar uma promoção, ou simplesmente sermos reconhecidos, melhor investirmos desde já na arte da comunicação.

Estar em constante contato com o cliente se torna, assim, essencial. Mas não adianta importuná-lo para nada, mandar “bom dia” pelo whatsapp, ou um e-mail lembrando o que a sua empresa faz, pois o efeito é o contrário. Estamos todos sem tempo. Pior ainda é contatá-lo para tão somente descrever seus bons momentos. Ora, ninguém além de você, seus amigos e sua família está muito interessado em suas conquistas.

Américo Vespúcio não era um simples autor de diários e autopropaganda. O interesse em seu Mundus Novus nasceu da curiosidade das pessoas, e da lacuna de conhecimento que o seu trabalho preenchia. Em resumo: ele prestou um serviço se comunicando.

Essa é a comunicação que interessa; a que conta sobre o seu trabalho, e presta um serviço. Se um cliente traz uma demanda, vale a pena satisfazê-la, e deixa-lo ciente de como se resolveu, quais os efeitos esperados, e o que ele vai ganhar com aquilo. Mostra o seu valor, seus diferenciais, e ainda presta um serviço.

Por outro lado, tão ou mais errado do que comunicar o que não interessa, é comunicar de menos. Na dúvida, se comunique!

Briga entre sócios: soluções jurídicas e redução de prejuízos

Quando os sócios brigam, a empresa perde. A melhor solução sempre será, claro, um acordo e o mais rápido possível. Contudo, há ocasiões em que os interesses se tornam inconciliáveis, e o litígio inevitável.

Como em qualquer caso, a prevenção é melhor do que o remédio.

1. Prevenção de conflitos

Prevenção significa, na constituição da sociedade, redigir os instrumentos de governança (contrato social, estatuto, acordo de acionistas ou de quotistas etc.) de modo a estabelecer, desde logo, regras de conduta para situações de estresse societário. Pode ser feito na constituição da sociedade, ou posteriormente, desde que antes de qualquer conflito: em resumo, combinar em tempos de paz como será o procedimento em tempos de guerra.

Nem todas as cláusulas precisam estar no contrato social ou no estatuto. Esses documentos são de regular acesso por terceiros, e nem sempre interessa que regras de governança estejam neles inseridas. Uma opção é fazer um acordo de quotistas ou de acionistas, segundo a natureza jurídica da sociedade (LTDA ou S.A), os quais não precisam de publicidade para terem valor perante os sócios, e neles inserir toda sorte de procedimentos que as partes entendam devidos.

Assim, independentemente se no estatuto ou no acordo, listamos abaixo algumas cláusulas úteis à prevenção de litígios societários.

- Exclusão por justa causa: Regra prevista no artigo 1.085 do Código Civil para sociedades limitadas, na qual os sócios que compõem a maioria do capital social podem excluir um sócio que esteja colocando em risco a continuidade do negócio. O próprio contrato pode listar algumas condutas desde logo classificadas como passíveis de exclusão, tais como concorrência com a própria sociedade, difamação da sociedade e/ou dos sócios, falta de engajamento mínimo, ausência nas deliberações sociais dentre outras.

- Quóruns qualificados: Quando um determinado sócio possui uma fatia considerável do capital, as partes podem selecionar determinados temas para os quais seja possível prever quóruns qualificados de deliberação, ou seja, exigência de um percentual mínimo de votos positivos para aprovação daquelas matérias selecionadas.

- Regras de engajamento: Quando necessário o trabalho dos sócios, vale perder um tempo e definir regras de engajamento mínimo, sem o qual um determinado sócio pode ser excluído da sociedade ou penalizado de alguma modo, inclusive de forma pecuniária.

- Punições pecuniárias: Nas sociedades limitadas é possível a distribuição de lucros desproporcional ao capital social, de acordo com a deliberação dos sócios. Desse modo, é possível já deixar previamente deliberado os casos em que a distribuição se dará de forma desproporcional se os sócios realizarem, ou deixarem de realizar, determinadas ações. Funcionará como uma penalidade pecuniária, de fácil aplicação.

- Sucessão: Uma grande fonte de conflito é o ingresso de herdeiros na sociedade: seja na relação entre eles, seja na relação entre esses e os sócios remanescentes. Daí que de todas as regras de prevenção, as que tratam de falecimento são as mais importantes. Não raro os contratos e estatutos sociais trazem aquela cláusula padrão tratando apenas de como serão pagos os herdeiros, ou se poderão ser aceitos ou não na sociedade. No entanto, faz-se necessário muito mais do que isso. Como são apurados os haveres dos herdeiros? Balanço contábil, fluxo de caixa descontado, multiplicador de EBITDA ou outra regra de valuation? Havendo divergências quanto ao valor apurado, o que acontece? Qual quórum para deliberar pela entrada ou não de herdeiros? Depois da entrada dos herdeiros, existe alguma diferença de peso nas deliberações entre sócios fundadores e herdeiros? Essas e várias outras questões podem ser tratadas previamente nos instrumentos de governança das sociedades quanto à sucessão, e não só por morte, mas também em caso de alienação de quotas/ações.

Além dessas, diversas regras comumente presentes em acordos de acionistas ou quotistas também ajudam a evitar conflitos, tais como definição de prazo mínimo dentro do qual nenhum dos sócios pode alienar suas quotas/ações, regras para venda conjunta (drag e tag along), condições através das quais uma quota/ação pode ser vendida a terceiros, consequências de uma restrição judicial sobre quotas/ações, casos de dissolução parcial e apuração de haveres de sócios descontente, dentre outras.

Como se viu, o caminho é amplo para evitar o conflito. Mas uma vez instalado, como resolver?

2. Solução de conflitos

2.1. Exclusão judicial

Se para exclusão por justa causa extrajudicial há necessidade de previsão contratual, a exclusão judicial prescinde de cláusula nesse sentido.

O artigo 1.030 do Código Civil prevê que um sócio pode ser excluído judicialmente, mediante a deliberação da maioria dos demais sócios, por falta grave no cumprimento de suas obrigações.

O conceito de falta grave é subjetivo, e a falha precisará ser provada em juízo. Um sócio que deixar de cumprir funções que antes as realizava a contento, ou que as realiza de forma desidiosa já caracteriza, se bem demonstrada, uma falta grave. Como nem sempre se torna fácil tal demonstração, recomenda-se que antes da ação judicial tais falhas sejam documentadas através de notificações extrajudiciais.

2.1. Dissolução parcial extrajudicial e judicial

Há casos, contudo, que inexiste falha, mas tão somente um desgaste relacional entre os sócios, o que tecnicamente se chama de quebra do affectio societatis. Aqui não será caso de exclusão, mas de dissolução parcial.

A dissolução parcial acontece quando um sócio comunica à sociedade e aos demais sócios o seu desejo de se retirar (artigo 1.029 do Código Civil).

A notificação produz efeitos 60 dias depois de recebida, quando esse sócio não mais fará parte do quadro societário. Com a notificação, o sócio se dirige à Junta Comercial, faz o registro desse documento e o seu requerimento para que seja excluído do cadastro da empresa, o que será feito considerando a data acima (60 dias após o recebimento da notificação de retirada). Na próxima alteração contratual, estará a sociedade obrigada a mencionar em seu contrato social a nova formação societária. Como se vê, trata-se de procedimento extrajudicial quando a dissolução se dá por iniciativa daquele que quer se retirar.

Se, ao contrário, uma maioria quer dissolver a sociedade em relação a um único sócio – ou seja, no lugar de um sócio desejar sair, os demais desejarem excluí-lo –, será necessária uma ação judicial. Isso porque não há previsão legal de procedimento para exclusão de sócio tão somente por quebra de affectio societatis.

Assim, deverá ser requerido ao juiz da causa a dissolução parcial para indenização daquele sócio, apelando ao princípio da conservação da empresa, sustentando o fato de o referido sócio ser minoria, e ter a maioria melhores condições de continuar o negócio: a decisão dependerá dos contornos do caso concreto.

Até aqui, tratamos de saída do sócio, mas não do valor de sua quota, e da apuração dos seus haveres. Esse é um segundo procedimento, que não acontece em conjunto, mas em momento posterior: primeiro exclui o sócio, depois apura os haveres.

3. Apuração de haveres

Qualquer que seja o motivo ou a forma (e acima tratamos de vários motivos e formas) pelo qual um sócio saia da sociedade, a sua quota precisa ser liquidada, ou seja, é o procedimento pelo qual será aferido o valor da participação que o sócio mantinha na sociedade.

O artigo 1.031 do Código Civil determina que a liquidação se dará com base no que estipula o contrato social, e inexistindo regra específica pactuada, com base na situação patrimonial da sociedade, à data da resolução, verificada em balanço especialmente levantado. Com isso, o capital social sofrerá a correspondente redução, salvo se os demais sócios suprirem o valor da quota. E a quota liquidada será paga em dinheiro, no prazo de noventa dias, a partir da liquidação, salvo acordo, ou estipulação contratual em contrário.

Nem sempre há valores a pagar. Uma liquidação pode resultar em valor negativo: é o caso de uma sociedade endividada, na qual o seu passivo com terceiros (dívidas) se afigura maior do que o seu ativo (bens e direitos). Nesse caso, o patrimônio líquido é negativo, e o sócio que sai, no lugar de receber, precisa pagar.

Uma dúvida que sempre surge é a seguinte: o balanço contábil para apuração de haveres é o contábil, ou faz-se algum ajuste no mesmo a fim de considerar bens não contabilizáveis, tais como marca e fundo de comércio, de modo a chegar em um valor real para a participação do sócio?

O código civil é silente, de modo que a maioria dos juízes aplicavam a apuração meramente contábil, em regra prejudicial ao sócio retirante. Com o Código de Processo Civil (CPC) de 2015, procedimentos mais detalhados foram introduzidos no que tange à apuração de haveres.

O artigo 606 do CPC/2015 estabelece que em caso de omissão do contrato social, o juiz definirá, como critério de apuração de haveres, o valor patrimonial apurado em balanço de determinação, tomando-se por referência a data da resolução e avaliando-se bens e direitos do ativo, tangíveis e intangíveis, a preço de saída, além do passivo também a ser apurado de igual forma. Além disso, em todos os casos em que seja necessária a realização de perícia, a nomeação do perito recairá preferencialmente sobre especialista em avaliação de sociedades.

Com o novo CPC, a avaliação tende a ser mais justa, na medida que não mais se limita ao patrimônio contábil, mas considera o patrimônio a preço de saída (na contabilidade tradicional, ao contrário, se dá sempre a custo), contabilizando-se ainda os intangíveis.

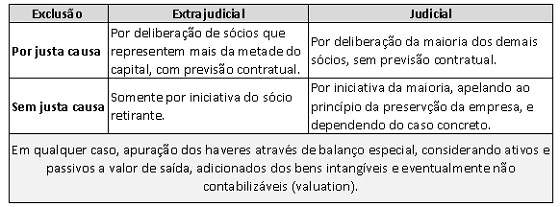

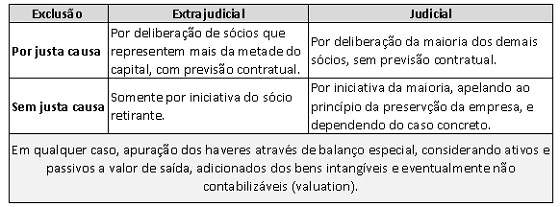

Em resumo, para facilitar a visualização, segue uma tabela esquematizando os conceitos acima:

Soluções jurídicas para conflitos entre sócios

Quando os sócios se desentendem, a empresa perde. E a melhor solução sempre será um acordo, o mais rápido possível. Contudo, há ocasiões em que os interesses se tornam inconciliáveis, e o litígio inevitável.

Como em qualquer caso, a prevenção é melhor do que o remédio.

1. Prevenção de conflitos

Prevenção significa, na constituição da sociedade, redigir os instrumentos de governança (contrato social, estatuto, acordo de acionistas ou de quotistas etc.) para estabelecer regras de conduta para situações de estresse societário. Pode ser feito na constituição da sociedade, ou posteriormente, desde que antes de qualquer conflito: em resumo, combinar em tempos de paz como será o procedimento em tempos de guerra.

Nem todas as cláusulas precisam estar no contrato social ou no estatuto. Esses documentos são de regular acesso por terceiros, e nem sempre interessa que regras de governança estejam neles inseridas. Uma opção é fazer um acordo de quotistas ou de acionistas, segundo a natureza jurídica da sociedade (LTDA ou S.A), os quais não precisam de publicidade para terem valor perante os sócios, e neles inserir toda sorte de procedimentos que as partes entendam devidos.

Assim, independentemente se no estatuto ou no acordo, listamos abaixo algumas cláusulas úteis à prevenção de litígios societários.

- Exclusão por justa causa: regra prevista no artigo 1.085 do Código Civil para sociedades limitadas, na qual os sócios que compõem a maioria do capital social podem excluir um sócio que esteja colocando em risco a continuidade do negócio. O próprio contrato pode listar algumas condutas desde logo classificadas como passíveis de exclusão, tais como concorrência com a própria sociedade, difamação da sociedade e/ou dos sócios, falta de engajamento mínimo, ausência nas deliberações sociais dentre outras.

- Quóruns qualificados: Quando um determinado sócio possui uma fatia considerável do capital, as partes podem selecionar determinados temas para os quais seja possível prever quóruns qualificados de deliberação, ou seja, exigência de um percentual mínimo de votos positivos para aprovação daquelas matérias selecionadas.

- Regras de engajamento: Quando necessário o trabalho dos sócios, vale perder um tempo e definir regras de engajamento mínimo, sem o qual um determinado sócio pode ser excluído da sociedade ou penalizado de alguma modo, inclusive de forma pecuniária.

- Punições pecuniárias: Nas sociedades limitadas é possível a distribuição de lucros desproporcional ao capital social, de acordo com a deliberação dos sócios. Desse modo, é possível já deixar previamente deliberado os casos em que a distribuição se dará de forma desproporcional se os sócios realizarem, ou deixarem de realizar, determinadas ações. Funcionará como uma penalidade pecuniária, de fácil aplicação.

- Sucessão: Uma grande fonte de conflito é o ingresso de herdeiros na sociedade: seja na relação entre eles, seja na relação entre esses e os sócios remanescentes. Daí que de todas as regras de prevenção, as que tratam de falecimento são as mais importantes. Não raro os contratos e estatutos sociais trazem aquela cláusula padrão tratando apenas de como serão pagos os herdeiros, ou se poderão ser aceitos ou não na sociedade. No entanto, faz-se necessário muito mais do que isso. Como são apurados os haveres dos herdeiros? Balanço contábil, fluxo de caixa descontado, multiplicador de EBITDA ou outra regra de valuation? Havendo divergências quanto ao valor apurado, o que acontece? Qual quórum para deliberar pela entrada ou não de herdeiros? Depois da entrada dos herdeiros, existe alguma diferença de peso nas deliberações entre sócios fundadores e herdeiros? Essas e várias outras questões podem ser tratadas previamente nos instrumentos de governança das sociedades quanto à sucessão, e não só por morte, mas também em caso de alienação de quotas/ações.

Além dessas, diversas regras comumente presentes em acordos de acionistas ou quotistas também ajudam a evitar conflitos, tais como definição de prazo mínimo dentro do qual nenhum dos sócios pode alienar suas quotas/ações, regras para venda conjunta (drag e tag along), condições através das quais uma quota/ação pode ser vendida a terceiros, consequências de uma restrição judicial sobre quotas/ações, casos de dissolução parcial e apuração de haveres de sócios descontente, dentre outras.

Como se viu, o caminho é amplo para evitar o conflito. Mas uma vez instalado, como resolver?

2. Solução de conflitos

2.1. Exclusão judicial

Se para exclusão por justa causa extrajudicial há necessidade de previsão contratual, a exclusão judicial prescinde de cláusula nesse sentido.

O artigo 1.030 do Código Civil prevê que um sócio pode ser excluído judicialmente, mediante a deliberação da maioria dos demais sócios, por falta grave no cumprimento de suas obrigações.

O conceito de falta grave é subjetivo, e a falha precisará ser provada em juízo. Um sócio que deixar de cumprir funções que antes as realizava a contento, ou que as realiza de forma desidiosa já caracteriza, se bem demonstrada, uma falta grave. Como nem sempre se torna fácil tal demonstração, recomenda-se que antes da ação judicial tais falhas sejam documentadas através de notificações extrajudiciais.

2.1. Dissolução parcial extrajudicial e judicial

Há casos, contudo, que inexiste falha, mas tão somente um desgaste relacional entre os sócios, o que tecnicamente se chama de quebra do affectio societatis. Aqui não será caso de exclusão, mas de dissolução parcial.

A dissolução parcial acontece quando um sócio comunica à sociedade e aos demais sócios o seu desejo de se retirar (artigo 1.029 do Código Civil).

A notificação produz efeitos 60 dias depois de recebida, quando esse sócio não mais fará parte do quadro societário. Com a notificação, o sócio se dirige à Junta Comercial, faz o registro desse documento e o seu requerimento para que seja excluído do cadastro da empresa, o que será feito considerando a data acima (60 dias após o recebimento da notificação de retirada). Na próxima alteração contratual, estará a sociedade obrigada a mencionar em seu contrato social a nova formação societária. Como se vê, trata-se de procedimento extrajudicial quando a dissolução se dá por iniciativa daquele que quer se retirar.

Se, ao contrário, uma maioria quer dissolver a sociedade em relação a um único sócio – ou seja, no lugar de um sócio desejar sair, os demais desejarem excluí-lo –, será necessária uma ação judicial. Isso porque não há previsão legal de procedimento para exclusão de sócio tão somente por quebra de affectio societatis.

Assim, deverá ser requerido ao juiz da causa a dissolução parcial para indenização daquele sócio, apelando ao princípio da conservação da empresa, sustentando o fato de o referido sócio ser minoria, e ter a maioria melhores condições de continuar o negócio: a decisão dependerá dos contornos do caso concreto.

Até aqui, tratamos de saída do sócio, mas não do valor de sua quota, e da apuração dos seus haveres. Esse é um segundo procedimento, que não acontece em conjunto, mas em momento posterior: primeiro exclui o sócio, depois apura os haveres.

3. Apuração de haveres

Qualquer que seja o motivo ou a forma (e acima tratamos de vários motivos e formas) pelo qual um sócio saia da sociedade, a sua quota precisa ser liquidada, ou seja, é o procedimento pelo qual será aferido o valor da participação que o sócio mantinha na sociedade.

O artigo 1.031 do Código Civil determina que a liquidação se dará com base no que estipula o contrato social, e inexistindo regra específica pactuada, com base na situação patrimonial da sociedade, à data da resolução, verificada em balanço especialmente levantado. Com isso, o capital social sofrerá a correspondente redução, salvo se os demais sócios suprirem o valor da quota. E a quota liquidada será paga em dinheiro, no prazo de noventa dias, a partir da liquidação, salvo acordo, ou estipulação contratual em contrário.

Nem sempre há valores a pagar. Uma liquidação pode resultar em valor negativo: é o caso de uma sociedade endividada, na qual o seu passivo com terceiros (dívidas) se afigura maior do que o seu ativo (bens e direitos). Nesse caso, o patrimônio líquido é negativo, e o sócio que sai, no lugar de receber, precisa pagar.

Uma dúvida que sempre surge é a seguinte: o balanço contábil para apuração de haveres é o contábil, ou faz-se algum ajuste no mesmo a fim de considerar bens não contabilizáveis, tais como marca e fundo de comércio, de modo a chegar em um valor real para a participação do sócio?

O código civil é silente, de modo que a maioria dos juízes aplicavam a apuração meramente contábil, em regra prejudicial ao sócio retirante. Com o Código de Processo Civil (CPC) de 2015, procedimentos mais detalhados foram introduzidos no que tange à apuração de haveres.

O artigo 606 do CPC/2015 estabelece que em caso de omissão do contrato social, o juiz definirá, como critério de apuração de haveres, o valor patrimonial apurado em balanço de determinação, tomando-se por referência a data da resolução e avaliando-se bens e direitos do ativo, tangíveis e intangíveis, a preço de saída, além do passivo também a ser apurado de igual forma. Além disso, em todos os casos em que seja necessária a realização de perícia, a nomeação do perito recairá preferencialmente sobre especialista em avaliação de sociedades.

Com o novo CPC, a avaliação tende a ser mais justa, na medida que não mais se limita ao patrimônio contábil, mas considera o patrimônio a preço de saída (na contabilidade tradicional, ao contrário, se dá sempre a custo), contabilizando-se ainda os intangíveis.

Em resumo, para facilitar a visualização, segue uma tabela esquematizando os conceitos acima:

Redirecionamento da execução fiscal para os sócios

Recentemente escrevemos sobre os limites – ou a falta deles – para a responsabilização dos sócios por dívidas das empresas. Agora, vamos tratar especificamente da responsabilidade tributária, dado o julgamento de 25 de maio de 2022 realizado pelo Superior Tribunal de Justiça sobre a matéria, o que gerou a tese fixada no Tema 981, de observância obrigatória por todos os juízes no Brasil.

Como já sustentamos em artigos anteriores, a regra geral na sociedade limitada ou na anônima é a separação de patrimônio, de modo que dívida da empresa não recai sobre sócios, acionistas e/ou administradores. Isso vale também para a tributária. A exceção são os casos de fraude, ou confusão patrimonial.

A Súmula 435 do STJ entende ser fraude a dissolução irregular da sociedade, autorizando, assim, a responsabilização dos autores de fraude pelos débitos tributários. Por dissolução irregular, entende-se o famoso fechamento da empresa, ou cessação de suas atividades, sem a baixa formal e regular perante os órgãos de registro.

De modo que inexiste controvérsia quanto (i) à caracterização de fraude no encerramento irregular da empresa, e (ii) à responsabilização do sócio somente em caso de fraude.

O que o STJ decidiu agora é: qual o sócio responde? O sócio da época em que o tributo foi gerado, ou o sócio da época da dissolução irregular?

Uma primeira parte dessa questão já tinha sido respondida em novembro de 2021, por ocasião da fixação da tese do Tema 962, assim firmada pelo STJ:

“O redirecionamento da execução fiscal, quando fundado na dissolução irregular da pessoa jurídica executada ou na presunção de sua ocorrência, não pode ser autorizado contra o sócio ou o terceiro não sócio que, embora exercesse poderes de gerência ao tempo do fato gerador, sem incorrer em prática de atos com excesso de poderes ou infração à lei, ao contrato social ou aos estatutos, dela regularmente se retirou e não deu causa à sua posterior dissolução irregular, conforme art. 135, III, do CTN.”

Como se vê, o sócio que exercia a administração da sociedade na época dos fatos geradores dos tributos inadimplidos não responde por esses mesmos tributos, em caso de dissolução irregular, se se retirou do quadro societário antes da dissolução.

E agora, em maio de 2022, fixou o STJ a tese do Tema 981:

“À luz do art. 135, III, do CTN, o pedido de redirecionamento da Execução Fiscal, quando fundado na hipótese de dissolução irregular da sociedade empresária executada ou de presunção de sua ocorrência (Súmula 435/STJ), pode ser autorizado contra o sócio com poderes de administração da sociedade, na data em que configurada a sua dissolução irregular ou a presunção de sua ocorrência (Súmula 435/STJ), ainda que não tenha exercido poderes de gerência, na data em que ocorrido o fato gerador do tributo não adimplido.”

Ou seja, responde o administrador da época da dissolução irregular, ainda que ele não tenha sido o administrador da época do fato gerador.

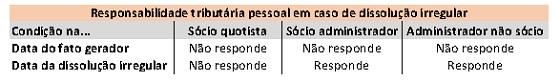

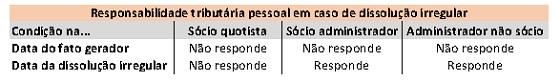

Esquematizando o entendimento conjugado de ambas as teses, fica assim:

Em resumo, pouco importa quem era o sócio e/ou o administrador na época do fato gerador e do vencimento do tributo, só responde com os seus bens pessoais, em caso de dissolução irregular, o administrador da época em que se deu a dissolução/fraude.

Responsabilidade de sócios por dívidas tributárias

Recentemente escrevemos aqui neste espaço sobre os limites – ou a falta deles – para a responsabilização dos sócios por dívidas das empresas. Hoje vamos tratar especificamente da responsabilidade tributária, dado o recente (25/05/2022) julgamento do STJ sobre a matéria, o que gerou a tese fixada no Tema 981, de observância obrigatória por todos os juízes do Brasil.

Como já tivemos a oportunidade de sustentar em artigos anteriores, a regra geral na sociedade limitada ou na anônima é a separação de patrimônio, de modo que dívida da empresa não recai sobre sócios, acionistas e/ou administradores. Isso vale também para a tributária. A exceção são os casos de fraude, ou confusão patrimonial.

A Súmula 435 do STJ já há muito entende ser fraude a dissolução irregular da sociedade, autorizando, assim, a responsabilização dos autores de fraude pelos débitos tributários. Por dissolução irregular, entende-se o famoso fechamento da empresa, ou cessação de suas atividades, sem a baixa formal e regular perante os órgãos de registro.

De modo que inexiste controvérsia quanto (i) à caracterização de fraude no encerramento irregular da empresa, e (ii) à responsabilização do sócio somente em caso de fraude.

O que o STJ decidiu agora é: qual o sócio responde? O sócio da época em que o tributo foi gerado, ou o sócio da época da dissolução irregular?

Uma primeira parte dessa questão já tinha sido respondida em novembro de 2021, por ocasião da fixação da tese do Tema 962, assim firmada pelo STJ:

“O redirecionamento da execução fiscal, quando fundado na dissolução irregular da pessoa jurídica executada ou na presunção de sua ocorrência, não pode ser autorizado contra o sócio ou o terceiro não sócio que, embora exercesse poderes de gerência ao tempo do fato gerador, sem incorrer em prática de atos com excesso de poderes ou infração à lei, ao contrato social ou aos estatutos, dela regularmente se retirou e não deu causa à sua posterior dissolução irregular, conforme art. 135, III, do CTN.”

Como se vê, o sócio que exercia a administração da sociedade na época dos fatos geradores dos tributos inadimplidos não responde por esses mesmos tributos, em caso de dissolução irregular, se se retirou do quadro societário antes da dissolução.

E agora, em maio de 2022, fixou o STJ a tese do Tema 981:

“À luz do art. 135, III, do CTN, o pedido de redirecionamento da Execução Fiscal, quando fundado na hipótese de dissolução irregular da sociedade empresária executada ou de presunção de sua ocorrência (Súmula 435/STJ), pode ser autorizado contra o sócio com poderes de administração da sociedade, na data em que configurada a sua dissolução irregular ou a presunção de sua ocorrência (Súmula 435/STJ), ainda que não tenha exercido poderes de gerência, na data em que ocorrido o fato gerador do tributo não adimplido.”

Ou seja, responde o administrador da época da dissolução irregular, ainda que ele não tenha sido o administrador da época do fato gerador.

Esquematizando o entendimento conjugado de ambas as teses, fica assim:

Em resumo, pouco importa quem era o sócio e/ou o administrador na época do fato gerador e do vencimento do tributo, só responde com os seus bens pessoais, em caso de dissolução irregular, o administrador da época em que se deu a dissolução/fraude.

Inconstitucionalidade da Taxa de Licenciamento Sanitário para atividades de baixo risco

Prática comum das Administrações Municipais pelo Brasil é a instituição de licenças renováveis, com o objetivo de arrecadar taxas anuais das empresas em geral. É o caso do alvará de localização, e da cada mais frequente taxa de licenciamento sanitário.

No município do Rio de Janeiro, desde 2018 temos um novo regramento para o licenciamento sanitário, que é a Lei n° 197 de 27.12.2018. Nos demais municípios as normas locais são parecidas, e o estudo de caso abaixo se aplica às demais cidades brasileiras, sobretudo porque o cerne da questão ora debatida é a exigência do licenciamento em si para atividades de baixo risco, no contexto da constituição federal e da lei federal n° 13.874/2019 (lei de liberdade econômica).

Como dito, a lei 197/2018 em seu capítulo X trata da taxa de licenciamento sanitário da seguinte forma (o grifo é nosso):

Art. 160-A. A Taxa de Licenciamento Sanitário tem como fato gerador o exercício regular, pelo Poder Público Municipal, de autorização, vigilância e fiscalização relativas às atividades sujeitas a licenciamento nas áreas de que trata o Código de Vigilância Sanitária, Vigilância de Zoonoses e de Inspeção Agropecuária.

Seção II Do Contribuinte

Art. 160-B. O contribuinte da Taxa é a pessoa física ou jurídica em cujo estabelecimento se exerce atividade sujeita, nos termos da legislação, a licenciamento nas áreas de que trata o Código de Vigilância Sanitária, Vigilância de Zoonoses e de Inspeção Agropecuária.

O artigo 160-C determina que a Taxa deverá ser paga pela concessão do licenciamento e calculada de acordo com a aplicação das tabelas ali indicadas, dentre as quais, a tabela de risco de atividade, a qual prevê o pagamento de taxa para atividades de baixo risco.

O fator de risco é, inclusive, parâmetro para fixação do valor da taxa, conforme indicado no §1°: novamente, trata-se de prática comum não só na legislação carioca a fixação da taxa de acordo com o grau de risco.

Ocorre que o parágrafo único do artigo 170 da Constituição Federal assim estabelece:

“É assegurado a todos o livre exercício de qualquer atividade econômica, independentemente de autorização de órgãos públicos, salvo nos casos previstos em lei.”

E atendendo ao princípio constitucional da livre iniciativa, contido no dispositivo constitucional acima transcrito, tivemos a promulgação da bem-vinda lei n° 13.874/2019, a qual institui a Declaração de Direitos de Liberdade Econômica. A referida lei, já em seu artigo 3°, assim determina (o grifo é nosso):

Art. 3º São direitos de toda pessoa, natural ou jurídica, essenciais para o desenvolvimento e o crescimento econômicos do País, observado o disposto no parágrafo único do art. 170 da Constituição Federal:

I – desenvolver atividade econômica de baixo risco, para a qual se valha exclusivamente de propriedade privada própria ou de terceiros consensuais, sem a necessidade de quaisquer atos públicos de liberação da atividade econômica;

Como se vê, a regra, em todo país, é o livre exercício de atividade de baixo risco independentemente de autorização estatal.

De acordo com o §1° do referido artigo, a definição de atividade de baixo risco ficará a cargo da legislação municipal, distrital ou estadual, e na falta dessas, de ato do Poder Executivo Federal.

No entanto, correntemente, as próprias legislações que criam tais taxas já apontam quais são as atividades de baixo risco, pois, como dito, o grau de risco influencia no valor do tributo cobrado. Assim, o problema não é definir a atividade de baixo risco, mas exigir licenciamento, e, por conseguinte, cobrar taxa para concedê-lo ou renová-lo.

Isso porque a taxa é uma espécie de tributo que exige uma contrapartida do Ente Tributante: se não há licenciamento ou necessidade de autorização, como cobrar por isso?

O artigo 77 do Código Tributário Nacional (CTN) assim admite a cobrança de taxas, com o nosso grifo:

Art. 77. As taxas cobradas pela União, pelos Estados, pelo Distrito Federal ou pelos Municípios, no âmbito de suas respectivas atribuições, têm como fato gerador o exercício regular do poder de polícia, ou a utilização, efetiva ou potencial, de serviço público específico e divisível, prestado ao contribuinte ou posto à sua disposição.

Não se discute a inexistência de serviço público a justificar a cobrança da taxa: as próprias normas municipais fundamentam a sua cobrança no exercício do poder de polícia, ou seja, na fiscalização da atividade, e não na prestação de um serviço que, de fato, não se observa.

Por sua vez, ao menos para tal finalidade tributária, o artigo 78 do CTN traz o seguinte conceito de poder de polícia (grifamos):

Art. 78. Considera-se poder de polícia atividade da administração pública que, limitando ou disciplinando direito, interesse ou liberdade, regula a prática de ato ou abstenção de fato, em razão de interesse público concernente à segurança, à higiene, à ordem, aos costumes, à disciplina da produção e do mercado, ao exercício de atividades econômicas dependentes de concessão ou autorização do Poder Público, à tranquilidade pública ou ao respeito à propriedade e aos direitos individuais ou coletivos.

Ora, se o exercício de atividade econômica de baixo risco independe de autorização, não há o que se falar em poder de polícia. Não cabendo à autoridade administrativa regular a prática do ato, como indica o dispositivo acima, tampouco se admite a sua fiscalização, menos ainda, a cobrança por tal atividade.

Em última análise, a importância que as Fazenda Municipais concedem a tais licenças residem, em grande parte, na arrecadação advinda da cobrança das taxas. Do lado dos contribuintes, o encargo é dobrado: não só pesa a cobrança do tributo, como a burocracia para obtenção das malfadadas autorizações de funcionamento, um sumidouro de recursos financeiros, energia e tempo que poderia estar sendo investido no negócio em si.

Enquanto as leis municipais não se adequam – se é que o farão algum dia, dado que as taxas para atividades de baixo risco não são tão altas, e para muitos sai mais barato pagar do que brigar –, a única forma de evitar tais cobranças será recorrer ao judiciário.

Deve-se, no entanto, ter em mente que a inexigibilidade de autorização não só ajuda a evitar o tributo, como também a afastar qualquer obstáculo imposto pela Administração Pública no exercício desse tipo de atividade.

RELP possibilita ajuda para micro e pequenas empresas

Com um nome que mais parece um trocadilho em inglês – afinal, as ME e EPP estão mesmo precisando de ajuda! –, foi instituído pela Lei Complementar n° 193 de 17/03/2022 o Programa de Reescalonamento do Pagamento de Débitos no Âmbito do Simples Nacional (RELP).

A adesão deverá ser feita até o último dia útil de abril de 2022, mas o parcelamento ainda será regulamentado pelo Comitê Gestor do Simples Nacional, de modo que ainda não é possível aderir.

Podem entrar no parcelamento os débitos vencidos até fevereiro de 2022, e o saldo devido poderá ser quitado em até 188 parcelas.

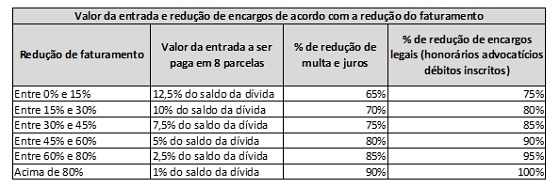

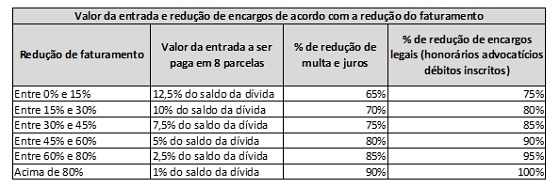

O valor da entrada, e a redução dos encargos de multa e juros, vão depender do comparativo de faturamento do contribuinte em dois períodos: março a dezembro de 2020 com igual período de 2019.

Quanto maior a redução de faturamento de 2020 em comparação com 2019, menor o valor da entrada, e maior a redução de encargos.

A entrada será um percentual aplicado sobre o saldo total dos débitos; e sobre esse saldo, dependendo da redução de faturamento, aplica-se a redução de multa, juros e encargos legais. A tabela abaixo ajuda a demonstrar o escalonamento previsto na lei:

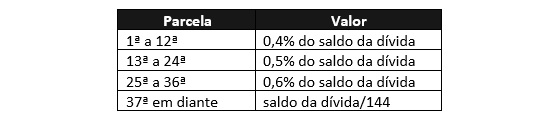

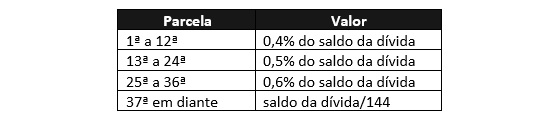

Depois de definido o valor da entrada, e a redução de multa, juros e encargos legais sobre o saldo, deve-se calcular o valor das 180 parcelas restantes.

O valor de cada parcela será um % do saldo devedor, escalonado de acordo com o prazo de pagamento: da 1ª à 12ª, cada parcela será de 0,4% do saldo devedor; da 13ª a 24ª, 0,5% do saldo devedor; da 25ª a 36ª parcela, cada uma será fixada em 0,6% do saldo devedor, e a partir da 37ª parcela, pega-se o saldo devedor e divide-se pelo número de parcelas restantes, que será de 144. A tabela abaixo facilita a visualização:

Cada parcela terá um valor mínimo de R$300,00.

Importante: não só a inadimplência de parcelas do RELP resultará na exclusão do contribuinte do parcelamento especial; o inadimplemento de qualquer débito tributário federal em época posterior à adesão vai causar a exclusão do parcelamento.

Isso significa que, uma vez aderido ao RELP, o contribuinte deve manter em dia, além do parcelamento, os seus pagamentos do Simples Nacional vencidos a partir daquela data.

O inadimplemento passível de causar exclusão é a falta de pagamento de 3 parcelas consecutivas ou 6 alternadas.

RELP: conheça o novo “Refis” para micro e pequenas empresas

Com um nome criativo que mais parece um trocadilho em inglês – afinal, as ME e EPP estão mesmo precisando de ajuda… –, foi instituído pela Lei Complementar n° 193 de 17/03/2022 o Programa de Reescalonamento do Pagamento de Débitos no Âmbito do Simples Nacional (RELP).

A adesão deverá ser feita até o último dia útil de abril de 2022, mas o parcelamento ainda será regulamentado pelo Comitê Gestor do Simples Nacional, de modo que, nesta data, ainda não é possível aderir.

Podem entrar no parcelamento os débitos vencidos até fevereiro de 2022, e o saldo devido poderá ser quitado em até 188 parcelas.

O valor da entrada, e a redução dos encargos de multa e juros, vão depender do comparativo de faturamento do contribuinte em dois períodos: março a dezembro de 2020 com igual período de 2019.

Quanto maior a redução de faturamento de 2020 em comparação com 2019, menor o valor da entrada, e maior a redução de encargos.

A entrada será um percentual aplicado sobre o saldo total dos débitos; e sobre esse saldo, dependendo da redução de faturamento, aplica-se a redução de multa, juros e encargos legais. A tabela abaixo ajuda a demonstrar o escalonamento previsto na lei:

Depois de definido o valor da entrada, e a redução de multa, juros e encargos legais sobre o saldo, deve-se calcular o valor das 180 parcelas restantes.

O valor de cada parcela será um % do saldo devedor, escalonado de acordo com o prazo de pagamento: da 1ª à 12ª, cada parcela será de 0,4% do saldo devedor; da 13ª a 24ª, 0,5% do saldo devedor; da 25ª a 36ª parcela, cada uma será fixada em 0,6% do saldo devedor, e a partir da 37ª parcela, pega-se o saldo devedor e divide-se pelo número de parcelas restantes, que será de 144. A tabela abaixo facilita a visualização:

Cada parcela terá um valor mínimo de R$300,00.

Importante: não só a inadimplência de parcelas do Relp resultará na exclusão do contribuinte do parcelamento especial; o inadimplemento de qualquer débito tributário federal em época posterior à adesão vai causar a exclusão do parcelamento.

Isso significa que, uma vez aderido ao Relp, o contribuinte deve manter em dia, além do parcelamento, os seus pagamentos do Simples Nacional vencidos a partir daquela data.

O inadimplemento passível de causar exclusão é a falta de pagamento de 3 parcelas consecutivas ou 6 alternadas.

Economias tributárias ao alcance de todas as empresas

A carga tributária no Brasil é de quase 40% do PIB, ou seja, cerca de 4 em cada 10 reais movimentados na nossa economia, vão para arrecadação do Estado (federal, estaduais e municipais).

Com uma carga tão grande, cujo maior peso é suportado pelas empresas, torna-se fundamental ao empreendedor conhecer bem o sistema de tributação vigente. Nem sempre é fácil, o sistema tem suas complexidades, mas uma boa administração tributária pode determinar uma margem de lucro maior ou um preço final mais competitivo.

Reestruturação da empresa ou da operação, levantamento de créditos, planejamento tributário, busca por incentivos fiscais, todas são atividades lícitas e essenciais na busca de redução de custos com tributos.

Há também outras formas quando pensamos em ações judiciais. De tempos em tempos, algumas teses tributárias ganham corpo e são julgadas procedentes pelo judiciário. A mais recente julgada e modulada pelo STF foi a chamada tese do século, que retira o ICMS da base de cálculo do PIS/Cofins.

Com o julgamento positivo para o contribuinte, já surgiram as teses “filhotes”: exclusão do ISS da base do PIS/COFINS, exclusão do PIS/COFINS da própria base, exclusão do ICMS-ST, dentre outras. Todas essas teses, se acolhidas pelo judiciário, geram economia tributária mensal para as empresas, além de possíveis créditos de pagamentos feitos anteriormente.

Há outras teses, como o teto para recolhimento de contribuições do Sistema S na folha de pagamento, exclusão de descontos das contribuições previdenciárias, e tantas outras.

E é sobre esse tema o nosso mais recente vídeo disponível no canal do Youtube da MSA Advogados, feito por mim e acessível para todos que se interessam sobre o assunto.