Aumento de carga tributária começou cedo

Em nosso seminário sobre perspectivas tributárias para 2023 alertamos que o novo governo aumentaria a carga tributária: afinal, governos de esquerda preferem um Estado maior, e quanto mais bocas, mais mãos são necessárias para alimentá-las.

Começou cedo, e não durou nem 15 dias: o Ministério da Fazenda, visando reduzir o déficit projetado para 2023, propôs resolver o problema pelo lado da receita, no lugar de cortar despesas. As Medidas Provisórios 1.160 e 1.159, publicadas em 12 de janeiro de 2023, apertam os calos dos contribuintes aumentando tributos.

A MP 1.159 aumenta o valor a recolher de PIS e COFINS no sistema não cumulativo, ao alterar as leis 10.833/2003 e 10.637/2002 para prever que o ICMS deve ser excluído não só da base do PIS/COFINS (decisão do STF de março de 2017), como também, dos valores dos créditos de insumos relativos a essas contribuições.

Na prática, a MP reduz os créditos dos contribuintes, aumentando o valor a recolher.

E a MP 1.160 altera uma justa medida que havia sido implementada em 2020 acerca do voto de qualidade no CARF, o tribunal administrativo onde são julgadas as impugnações de autos de infração federais.

Desde 1972 que havia a regra desigual no CARF, um tribunal paritário (metade dos julgadores representam a Fazenda e a outra metade os contribuintes), de que em caso de empate, valia o voto da Fazenda. Em 2020 a regra foi alterada, e o empate passou a beneficiar o contribuinte. Nada mais justo em um sistema tributário complexo como o brasileiro. Agora, o governo federal propõe voltar à regra antiga, buscando, naturalmente, angariar recursos do contencioso tributário em curso.

Além disso, na mesma data, foi publicada a Portaria Conjunta PGFN/RFB para tratar de uma nova transação tributária. Não se trata de novidade, as transações tributárias foram criadas em 2020 pela lei n° 13.988, e são reguladas por portarias tanto da Procuradoria da Fazenda Nacional, quando da Receita Federal do Brasil. Há sempre transações abertas, variando, ao longo do tempo, algumas condições definidas em portarias que vão perdendo vigência, ao passo que novas são editadas.

Não se trata de REFIS: programas gestados no legislativo, de execução obrigatória pelo executivo, com descontos incondicionais e de forma indistinta para todos os contribuintes.

As transações, como dito, decorrem de atos internos da administração tributária, e a portaria conjunta acima repetiu as condições anteriores: desconto de multa e juros, com o limite de que o débito consolidado não possa se tornar inferior a 65% do débito original. O desconto, contudo, depende de avaliação da capacidade de pagamento do contribuinte.

Ainda teremos uma reforma tributária pela frente; no discurso, com a intenção de simplificar o sistema. Na prática, o peso dos tributos muito provavelmente vai apertar ainda mais os ombros dos pagamentos de impostos.

Nosso continente se chama América e não Colômbia – a importância da comunicação para o contador

Nosso continente foi descoberto pelo navegador genovês Cristóvão Colombo, mas se chama América, e não Colômbia. A homenagem se deve ao navegador e geógrafo florentino Américo Vespúcio.

Ora, o que fez Américo Vespúcio de mais especial do que o próprio descobridor do continente?

Aí entra o moral de nossa histórica: ele se comunicou!

Apesar de o governo português não dar muita atenção ao Brasil entre 1500 e 1530, algumas expedições de reconhecimento foram enviadas, e em uma delas, em 1501, participou Américo Vespúcio. Com o território “sem dono”, outras expedições foram patrocinadas pelas coroas francesa, espanhola, bem como por investidores privados, fora o constante assédio de contrabandistas.

Depois de acompanhar a expedição portuguesa, e de ter feito alguns mapas da região (Vespúcio era geógrafo, cartógrafo, cosmógrafo, etc.), ele voltaria a explorar a costa em novas missões, agora para empregadores privados.

Sempre se comunicando, escrevendo cartas aos seus empregadores, e fazendo mapas do novo mundo (suas andanças não se limitavam ao Brasil, mas se estendiam a todo continente), elaborou uma obra que correu toda a Europa, chamada Mundus Novus, com a descrição do novo território e sua reprodução em mapas atualizados.

Graças à Mundus Novus o velho continente pode conhecer o que existia em mares e terras até então desconhecidos, de modo que se começou a chamar aquele novo mundo de América, em homenagem ao seu autor.

Conforme se vê, o reconhecimento pela obra recaiu sobre o divulgador, e não sobre o inovador – nesse caso, o descobridor. Ainda que hoje Cristóvão Colombo talvez seja mais conhecido do que Américo Vespúcio, na época, quando deram nome ao continente, não há dúvida de quem colheu os louros.

Como não queremos esperar 500 anos para melhorar nossas vendas, reter nossos clientes, ganhar uma promoção, ou simplesmente sermos reconhecidos, melhor investirmos desde já na arte da comunicação.

Estar em constante contato com o cliente se torna, assim, essencial. Mas não adianta importuná-lo para nada, mandar “bom dia” pelo whatsapp, ou um e-mail lembrando o que a sua empresa faz, pois o efeito é o contrário. Estamos todos sem tempo. Pior ainda é contatá-lo para tão somente descrever seus bons momentos. Ora, ninguém além de você, seus amigos e sua família está muito interessado em suas conquistas.

Américo Vespúcio não era um simples autor de diários e autopropaganda. O interesse em seu Mundus Novus nasceu da curiosidade das pessoas, e da lacuna de conhecimento que o seu trabalho preenchia. Em resumo: ele prestou um serviço se comunicando.

Essa é a comunicação que interessa; a que conta sobre o seu trabalho, e presta um serviço. Se um cliente traz uma demanda, vale a pena satisfazê-la, e deixa-lo ciente de como se resolveu, quais os efeitos esperados, e o que ele vai ganhar com aquilo. Mostra o seu valor, seus diferenciais, e ainda presta um serviço.

Por outro lado, tão ou mais errado do que comunicar o que não interessa, é comunicar de menos. Na dúvida, se comunique!

Deliberação de sócios, alteração do contrato social e registro na Junta Comercial

Recentemente foi publicada a Lei n° 14.451/2022 que alterou o quórum para algumas deliberações de sócios na sociedade limitada. Em resumo, as deliberações que importavam em alteração do contrato social, incorporação, fusão, dissolução da sociedade ou fim do estado de liquidação, que antes demandavam quórum de 75% do capital social, agora podem ser decididas com mais da metade do capital social.

A imensa maioria das deliberações nas sociedades limitadas é realizada por unanimidade: em geral, os sócios só se preocupam em colocar por escrito o que está no contrato social; assim, quando precisam alterar o contrato, todos os sócios assinam o documento.

Mas não precisa ser assim.

Na verdade, não precisa nem deliberar somente o que está no contrato social, bem como é possível registrar um contrato social sem a assinatura de todos os sócios.

Deliberações além do contrato social

Algumas decisões demandam uma deliberação específica, a ser realizada em reunião ou assembleia de sócios, tais como para venda de imóvel pertencente ao ativo imobilizado, aprovação de contas da administração, aprovação de distribuição desigual de lucros, dentre outras.

São também comuns deliberações para suprir limite de alçada da administração, quando ele existe: pagamentos acima de determinado patamar, celebração de contratos de dívida etc.

Em qualquer caso, a deliberação é votada em uma reunião ou assembleia de sócios, e deve-se celebrar uma ata da referida reunião com a transcrição da ordem do dia e do resultado da votação.

Tais atas nem sempre precisam ser registradas na Junta Comercial. Só há necessidade de registro quando a deliberação precisar produzir efeitos perante terceiros, como, por exemplo, no caso da deliberação para venda de imóveis (precisa apresentar ao comprador), ou para distribuição desigual de lucros (precisa apresentar ao fisco).

Alteração contratual sem unanimidade: como fazer?

As deliberações que, de alguma forma implicam na alteração do contrato social (por exemplo., aumento do capital, ou uma alteração de endereço), em geral, não precisam ter uma ata: a assinatura dos sócios na alteração contratual já supre tal necessidade.

Contudo, quando não houver unanimidade, seja porque um sócio é contra o tema a ser decidido, seja por conta da ausência de algum sócio (falecimento, interdição, viagem, ou outro motivo), tal fato não impede a alteração contratual, que pode seguir com a assinatura da maioria, contudo, nesse caso, será necessária a realização da reunião ou assembleia, com a redação da respectiva ata.

Nesses casos, é necessário: convocar todos os sócios, realizar a reunião, contabilizar os votos, reduzir tudo por escrito na ata, confeccionar a alteração contratual, e arquivar ambos os documentos em conjunto.

A convocação fica dispensada se todos os sócios comparecerem espontaneamente (Art. 1.072, §2° do Código Civil).

O modo de convocação deverá ser aquele previsto no contrato social, e no silêncio desse, deve obedecer ao disposto no §3° do Artigo 1.152 do Código Civil: anúncio de convocação publicado por 3 vezes, ao menos, devendo mediar, entre a data da primeira inserção e a da realização da assembleia, o prazo mínimo de 8 dias, para a primeira convocação, e de 5 dias, para as posteriores.

Quórum de deliberação

Por fim, no que se refere ao quórum de deliberação, deve-se atender ao que prevê o contrato social.

Se o contrato nada dispor quanto ao tema, segue-se o disposto em lei, em especial o Art. 1.076 do Código Civil, recém alterado. Tal dispositivo previa quóruns de maioria simples do contrato social para determinadas matérias, e quórum qualificado de 3/4 (ou 75%) do capital social para outras. Agora, todas as matérias ficam sujeitas ao quórum de maioria simples.

Quórum de deliberação de sócios, e registros sem unanimidade na Junta Comercial

Recentemente foi publicada a Lei n° 14.451/2022 que alterou o quórum para determinadas deliberações de sócios na sociedade limitada. Em resumo, as deliberações que importavam em alteração do contrato social, incorporação, fusão, dissolução da sociedade ou fim do estado de liquidação, que antes demandavam quórum de 75% do capital social, agora podem ser decididas com mais da metade do capital social.

A imensa maioria das deliberações nas sociedades limitadas é realizada por unanimidade: em geral, os sócios só se preocupam em colocar por escrito o que está no contrato social; assim, quando precisam alterar o contrato, todos os sócios assinam o documento.

Mas não precisa ser assim.

Na verdade, não precisa nem deliberar somente o que está no contrato social, bem como é possível registrar um contrato social sem a assinatura de todos os sócios.

Deliberações além do contrato social

Algumas decisões demandam uma deliberação específica, a ser realizada em reunião ou assembleia de sócios, tais como deliberação para venda de imóvel pertencente ao ativo imobilizado, aprovação de contas da administração, aprovação de distribuição desigual de lucros, dentre outras.

São também comuns deliberações para suprir limite de alçada da administração, quando ele existe: pagamentos acima de determinado patamar, celebração de contratos de dívida etc.

Em qualquer caso, a deliberação é votada em uma reunião ou assembleia de sócios, e deve-se celebrar uma ata da referida reunião com a transcrição da ordem do dia e do resultado da votação.

Tais atas nem sempre precisam ser registradas na Junta Comercial. Só há necessidade de registro quando a deliberação precisar produzir efeitos perante terceiros, como, por exemplo, no caso da deliberação para venda de imóveis (precisa apresentar ao comprador), ou para distribuição desigual de lucros (precisa apresentar ao fisco).

Alteração contratual sem unanimidade: como fazer?

As deliberações que, de alguma forma implicam na alteração do contrato social (p.ex., aumento do capital, ou uma alteração de endereço), em geral, não precisam ter uma ata: a assinatura dos sócios na alteração contratual já supre tal necessidade.

Contudo, quando não houver unanimidade, seja porque um sócio é contra o tema a ser decidido, seja por conta da ausência de algum sócio (falecimento, interdição, viagem, ou qualquer outro motivo), tal fato não impede a alteração contratual, que pode seguir com a assinatura da maioria, contudo, nesse caso, será necessária a realização da reunião ou assembleia, com a redação da respectiva ata.

Nesses casos, é necessário: convocar todos os sócios, realizar a reunião, contabilizar os votos, reduzir tudo por escrito na ata, confeccionar a alteração contratual, e arquivar ambos os documentos em conjunto.

A convocação fica dispensada se todos os sócios comparecerem espontaneamente (Art. 1.072, §2° do Código Civil).

O modo de convocação deverá ser aquele previsto no contrato social, e no silêncio desse, deve obedecer ao disposto no §3° do Artigo 1.152 do Código Civil: anúncio de convocação publicado por três vezes, ao menos, devendo mediar, entre a data da primeira inserção e a da realização da assembleia, o prazo mínimo de oito dias, para a primeira convocação, e de cinco dias, para as posteriores.

Quórum de deliberação

Por fim, no que se refere ao quórum de deliberação, deve-se atender ao que prevê o contrato social.

Se o contrato nada dispor quanto ao tema, segue-se o disposto em lei, em especial o Art. 1.076 do Código Civil, recém alterado. Tal dispositivo previa quóruns de maioria simples do contrato social para determinadas matérias, e quórum qualificado de 3/4 (ou 75%) do capital social para outras. Agora, todas as matérias ficam sujeitas ao quórum de maioria simples.

Planejamento tributário na incorporação imobiliária

Incorporação imobiliária é a atividade de planejar um empreendimento imobiliário, adquirir o terreno, obter recursos financeiros, reunir investidores, contratar empreiteiro, e muitas outras cujo objetivo, em suma, visa construir um imóvel. O incorporador, em regra, não se confunde com o construtor, mas o contrata para que esse realize tal trabalho. Trata-se de atividade com algumas peculiaridades e passível de tributação sob mais de um regime. Daí que a escolha do melhor regime pode importar em uma significativa redução de custo no orçamento da obra, e natural aumento da rentabilidade.

A participação do contador no planejamento do cliente pode gerar não só economia tributária, como uma melhor estruturação operacional.

SPE, SCP e o planejamento societário

O primeiro planejamento é o societário, e a forma jurídica a ser assumida pelo incorporador. Uma determinada obra pode ser realizada diretamente por uma incorporadora. Outra opção é a incorporadora constituir uma Sociedade de Propósito Específico (SPE) juntamente com os seus investidores – ou outros incorporadores parceiros – para gerir o empreendimento. Em qualquer dos casos, havendo investidores, eles podem integralizar o capital da incorporadora; podem integralizar o capital da SPE; podem realizar contratos de empréstimo ou de permuta; podem constituir uma Sociedade em Conta de Participação (SCP) onde a SPE, ou a incorporadora, seja o sócio ostensivo; dentre outras possibilidades.

Cada um dos casos citados acima traz uma tributação diversa, e mais apropriada para a situação particular vivenciada pelo incorporador e seus investidores.

A Sociedade em Conta de Participação é um tipo societário sem personalidade jurídica e sem registro na Junta Comercial. Por não ter personalidade, não pode realizar qualquer ato; depende que um dos seus sócios realize todos os atos jurídicos em seu lugar, o qual recebe a denominação de sócio ostensivo. Com isso, para o mercado em geral, aparece apenas a figura do sócio ostensivo; os demais sócios permanecem ocultos (sobretudo por ser um contrato sem registro em qualquer órgão). A sua utilização simplifica procedimentos dos mais variados, inclusive junto a instituições financeiras e órgãos de registro de imóveis. Contudo, a sua tributação segue as mesmas regras das demais pessoas jurídicas, incluindo isenção de tributos na distribuição de lucros. Dependendo da estrutura societária, a sua utilização pode ser uma importante ferramenta.

A SPE é muito utilizada porque de certa forma isola o empreendimento dos demais ativos e passivos dos sócios. Como se trata de uma pessoa jurídica independente, seu patrimônio não se confunde com o patrimônio dos seus sócios. Assim, eventual dívida de sócio não atrapalha o andamento do empreendimento, e a recíproca é verdadeira: insucesso no empreendimento não compromete a saúde financeira do sócio – ao menos, não diretamente.

Nada impede ainda que se formalize uma SPE com determinados investidores, e essa SPE formalize uma SCP com outros. Ou que um sócio da SPE formalize por sua conta uma SCP com seus investidores visando obter capital para investimento e integralização do capital da própria SPE.

Como se vê, a primeira etapa de um planejamento tributário é sempre o planejamento societário.

Patrimônio de Afetação

O Patrimônio de Afetação está previsto nos artigos 31-A a 31-F da Lei n° 4.591/64, os quais foram nela inseridos pela Lei n° 10.931/2004. Trata-se de instituto que visa separar o empreendimento imobiliário afetado do patrimônio do incorporador, de modo que eventuais dívidas do mesmo, e até a sua falência, não ameace a conclusão da obra.

Os efeitos são muito parecidos com a constituição da SPE, motivo pelo qual as instituições financeiras costumam exigir – como requisito para financiamento da produção –, ou a afetação do empreendimento, ou a sua execução por esse tipo societário.

Tributação do incorporador

Um grande atrativo do Patrimônio de Afetação é o Regime Especial de Tributação (RET) que lhe é associado.

Enquanto uma incorporação imobiliária tributada no lucro presumido paga entre 5,93% e 6,73% de tributos federais sobre o faturamento (VGV – valor geral de vendas), no RET a tributação cai para 4%, de acordo com o art. 4° da Lei 10.931/2004.

No lucro real a tributação fica, grosso modo, entre 33,25% e 43,25% do lucro do empreendimento. Considerando que no lucro presumido a presunção de lucro para as atividades de incorporação é de 8%, isso quer dizer que, sendo o lucro do empreendimento superior a 8%, o lucro real é mais caro.

Não há dúvida de que o RET é a forma de tributação menos gravosa. Depois dela, em geral, o lucro presumido.

O RET tem ainda a vantagem de não possuir limite de faturamento para a sua opção, enquanto no lucro presumido ficam impedidos de optar os incorporadores que faturem mais de R$ 78 milhões/ano.

Como o RET só está acessível para os empreendimentos que possuam patrimônio afetado, muitos incorporadores o descartam ao optar pela formalização através da SPE. No entanto, nada impede que o Patrimônio de Afetação seja realizado dentro da SPE. A opção pelo Patrimônio de Afetação ocorre na elaboração e registro do Memorial de Incorporação, e pelo RET através de procedimento administrativo junto à Receita Federal do Brasil.

Contribuição Previdenciária sobre a Receita Bruta

A lei 12.546/2011 instituiu a Contribuição Previdenciária sobre a Receita Bruta (CPRB) em substituição à contribuição previdenciária sobre a folha de pagamento.

Tal lei em seu art. 7°, inciso IV, determina que recolherão a contribuição substitutiva as empresas do setor de construção civil enquadradas nos CNAEs de grupos 412, 432, 433 e 439, na base de 2% sobre a receita bruta.

Tais grupos tratam de atividades de execução de obras de construção; não há ali a incorporação imobiliária. O problema, contudo, está nos empreendimentos em que incorporador e construtor se confundem.

Como dito acima, a atividade de incorporação está relacionada ao planejamento e ao investimento, enquanto a de construção está relacionada a execução da obra. Enquanto a primeira necessita de poucos funcionários, a segunda se mostra fortemente dependente de mão de obra.

Assim, naqueles empreendimentos em que o incorporador também executa a obra, é de se perguntar: do valor da venda das unidades imobiliárias, quanto representa a atividade de incorporação, e quanto representa a atividade de construção? Não há como dividir se ambas são executadas pela mesma empresa, porém não há dúvida de que a maior parte do custo de uma unidade vem da quota de terreno, custos financeiros, custos de materiais, e uma pequena parte nisso tudo da mão de obra. Entretanto, mesmo sendo a atividade de construção a que contribui menos na composição do preço da unidade, se impossível definir com clareza cada uma delas, o fisco determinará a tributação da CPRB sobre o total do VGV.

Daí ser geralmente mais vantajosa a separação das atividades em empresas diferentes, mesmo eventualmente acarretando um maior custo administrativo.

CND da obra

Outra preocupação quando se fala em custo de obra é o valor pago na emissão da certidão negativa de débitos de contribuições previdenciárias da obra (CND).

A CND pode ser emitida de duas formas: (i) o fisco analisando a contabilidade da empresa; ou (ii) na falta de escrituração contábil, calculando o valor estimado do custo de mão de obra do empreendimento, e sobre ele a contribuição previdenciária correspondente. No caso (ii) é possível abater todos os recolhimentos efetuados através de GFIP, tanto as do próprio incorporador, quanto a dos prestadores de serviço cujo CNO (antigo CEI) da obra foi informado no e-social.

A questão, contudo, reside no fato de os incorporadores em geral esquecerem-se do caso (i). O cálculo estimado e o pagamento na CND somente se aplica se a análise da contabilidade não se mostrar viável. Do contrário, nenhum pagamento é feito para obtenção da CND.

Procuramos aqui mostrar alguns cenários aplicáveis na formatação e tributação de uma incorporação imobiliária. As combinações possíveis são inúmeras, e não existe o melhor formato: cada caso demandará uma análise específica.

O mais importante é que iniciar um empreendimento sem um estudo prévio pode gerar custo desnecessário. Energia e recursos gastos no planejamento, aliados a um bom acompanhamento, representarão incremento de margem ao final.

Contadores perguntam…

Geralmente, a dúvida de um profissional pode ser a de muitos. Por isso, compartilhamos aqui as discussões que, entendemos, serão úteis a todos.

Nessa semana recebemos uma consulta de um contador parceiro sobre a apuração de créditos de PIS/COFINS em razão da exclusão do ICMS da base, apurados para contribuinte que não entrou com ação judicial, ou seja, apuração extrajudicial.

Segue abaixo o questionamento:

“Boa tarde senhor Marco Aurelio,

Eu sou o * do Departamento Fiscal da Contábil do *. Queria uma ajuda sua a respeito de uma questão que estou tendo aqui.

Tenho um cliente que está querendo fazer a compensação do PIS e COFINS recolhido sobre o valor de ICMS que constava na base desses impostos.

Existe a orientação da Procuradoria a respeito da Retificação dos EFD Contribuições e DCTF, para que assim seja possível gerar os Per/Dcomp desses valores, e com isso compensar nos impostos federais devidos. Porém vejo que é apenas uma orientação, e não uma lei publicada nem nada do tipo, o que nos traz uma insegurança nesse sentido, caso a receita venha a questionar esses valores futuramente.

Então, me surgiram duas dúvidas:

1) A receita pode realmente questionar esse procedimento, mesmo já tendo desfecho favorável a isso pelo STF? Ou é 100% garantido que não vai dar nenhum problema de glosa desses créditos?

2) Se eu não fizer retificação de nem EFD Contribuições e nem DCTF, apenas levantar os valores e fazer os Per/Dcomps disso, qual risco eu tenho nessa situação?”

Resposta

“Olá, *.

Segue nossa posição abaixo.

1) Não há hipótese de a RFB questionar os créditos em si. Ela pode questionar e fiscalizar se o crédito existe, se a apuração é correta, mas não pode discutir a possibilidade de você excluir o ICMS na apuração da base do PIS/COFINS.

2) Você precisa retificar, pois o que você está compensando, nesse caso, é pagamento feito a maior. Se fosse crédito extemporâneo de PIS/COFINS, ok, basta inserir na EFD atual sem necessidade de retificação de períodos anteriores.

Mas não é caso de crédito extemporâneo, mas sim de pagamento indevido. Nesse caso, você precisar retificar a EFD e a DCTF, para que o débito declarado seja menor do que o DARF pago, e quando for fazer a PER/DCOMP, o seu crédito estará baseado em cada DARF pago a maior.”

Espero que a breve conversa acima ajudem os que estão na mesma situação.

Se você tem alguma dúvida, conte com a nossa ajuda!

Briga entre sócios: soluções jurídicas e redução de prejuízos

Quando os sócios brigam, a empresa perde. A melhor solução sempre será, claro, um acordo e o mais rápido possível. Contudo, há ocasiões em que os interesses se tornam inconciliáveis, e o litígio inevitável.

Como em qualquer caso, a prevenção é melhor do que o remédio.

1. Prevenção de conflitos

Prevenção significa, na constituição da sociedade, redigir os instrumentos de governança (contrato social, estatuto, acordo de acionistas ou de quotistas etc.) de modo a estabelecer, desde logo, regras de conduta para situações de estresse societário. Pode ser feito na constituição da sociedade, ou posteriormente, desde que antes de qualquer conflito: em resumo, combinar em tempos de paz como será o procedimento em tempos de guerra.

Nem todas as cláusulas precisam estar no contrato social ou no estatuto. Esses documentos são de regular acesso por terceiros, e nem sempre interessa que regras de governança estejam neles inseridas. Uma opção é fazer um acordo de quotistas ou de acionistas, segundo a natureza jurídica da sociedade (LTDA ou S.A), os quais não precisam de publicidade para terem valor perante os sócios, e neles inserir toda sorte de procedimentos que as partes entendam devidos.

Assim, independentemente se no estatuto ou no acordo, listamos abaixo algumas cláusulas úteis à prevenção de litígios societários.

- Exclusão por justa causa: Regra prevista no artigo 1.085 do Código Civil para sociedades limitadas, na qual os sócios que compõem a maioria do capital social podem excluir um sócio que esteja colocando em risco a continuidade do negócio. O próprio contrato pode listar algumas condutas desde logo classificadas como passíveis de exclusão, tais como concorrência com a própria sociedade, difamação da sociedade e/ou dos sócios, falta de engajamento mínimo, ausência nas deliberações sociais dentre outras.

- Quóruns qualificados: Quando um determinado sócio possui uma fatia considerável do capital, as partes podem selecionar determinados temas para os quais seja possível prever quóruns qualificados de deliberação, ou seja, exigência de um percentual mínimo de votos positivos para aprovação daquelas matérias selecionadas.

- Regras de engajamento: Quando necessário o trabalho dos sócios, vale perder um tempo e definir regras de engajamento mínimo, sem o qual um determinado sócio pode ser excluído da sociedade ou penalizado de alguma modo, inclusive de forma pecuniária.

- Punições pecuniárias: Nas sociedades limitadas é possível a distribuição de lucros desproporcional ao capital social, de acordo com a deliberação dos sócios. Desse modo, é possível já deixar previamente deliberado os casos em que a distribuição se dará de forma desproporcional se os sócios realizarem, ou deixarem de realizar, determinadas ações. Funcionará como uma penalidade pecuniária, de fácil aplicação.

- Sucessão: Uma grande fonte de conflito é o ingresso de herdeiros na sociedade: seja na relação entre eles, seja na relação entre esses e os sócios remanescentes. Daí que de todas as regras de prevenção, as que tratam de falecimento são as mais importantes. Não raro os contratos e estatutos sociais trazem aquela cláusula padrão tratando apenas de como serão pagos os herdeiros, ou se poderão ser aceitos ou não na sociedade. No entanto, faz-se necessário muito mais do que isso. Como são apurados os haveres dos herdeiros? Balanço contábil, fluxo de caixa descontado, multiplicador de EBITDA ou outra regra de valuation? Havendo divergências quanto ao valor apurado, o que acontece? Qual quórum para deliberar pela entrada ou não de herdeiros? Depois da entrada dos herdeiros, existe alguma diferença de peso nas deliberações entre sócios fundadores e herdeiros? Essas e várias outras questões podem ser tratadas previamente nos instrumentos de governança das sociedades quanto à sucessão, e não só por morte, mas também em caso de alienação de quotas/ações.

Além dessas, diversas regras comumente presentes em acordos de acionistas ou quotistas também ajudam a evitar conflitos, tais como definição de prazo mínimo dentro do qual nenhum dos sócios pode alienar suas quotas/ações, regras para venda conjunta (drag e tag along), condições através das quais uma quota/ação pode ser vendida a terceiros, consequências de uma restrição judicial sobre quotas/ações, casos de dissolução parcial e apuração de haveres de sócios descontente, dentre outras.

Como se viu, o caminho é amplo para evitar o conflito. Mas uma vez instalado, como resolver?

2. Solução de conflitos

2.1. Exclusão judicial

Se para exclusão por justa causa extrajudicial há necessidade de previsão contratual, a exclusão judicial prescinde de cláusula nesse sentido.

O artigo 1.030 do Código Civil prevê que um sócio pode ser excluído judicialmente, mediante a deliberação da maioria dos demais sócios, por falta grave no cumprimento de suas obrigações.

O conceito de falta grave é subjetivo, e a falha precisará ser provada em juízo. Um sócio que deixar de cumprir funções que antes as realizava a contento, ou que as realiza de forma desidiosa já caracteriza, se bem demonstrada, uma falta grave. Como nem sempre se torna fácil tal demonstração, recomenda-se que antes da ação judicial tais falhas sejam documentadas através de notificações extrajudiciais.

2.1. Dissolução parcial extrajudicial e judicial

Há casos, contudo, que inexiste falha, mas tão somente um desgaste relacional entre os sócios, o que tecnicamente se chama de quebra do affectio societatis. Aqui não será caso de exclusão, mas de dissolução parcial.

A dissolução parcial acontece quando um sócio comunica à sociedade e aos demais sócios o seu desejo de se retirar (artigo 1.029 do Código Civil).

A notificação produz efeitos 60 dias depois de recebida, quando esse sócio não mais fará parte do quadro societário. Com a notificação, o sócio se dirige à Junta Comercial, faz o registro desse documento e o seu requerimento para que seja excluído do cadastro da empresa, o que será feito considerando a data acima (60 dias após o recebimento da notificação de retirada). Na próxima alteração contratual, estará a sociedade obrigada a mencionar em seu contrato social a nova formação societária. Como se vê, trata-se de procedimento extrajudicial quando a dissolução se dá por iniciativa daquele que quer se retirar.

Se, ao contrário, uma maioria quer dissolver a sociedade em relação a um único sócio – ou seja, no lugar de um sócio desejar sair, os demais desejarem excluí-lo –, será necessária uma ação judicial. Isso porque não há previsão legal de procedimento para exclusão de sócio tão somente por quebra de affectio societatis.

Assim, deverá ser requerido ao juiz da causa a dissolução parcial para indenização daquele sócio, apelando ao princípio da conservação da empresa, sustentando o fato de o referido sócio ser minoria, e ter a maioria melhores condições de continuar o negócio: a decisão dependerá dos contornos do caso concreto.

Até aqui, tratamos de saída do sócio, mas não do valor de sua quota, e da apuração dos seus haveres. Esse é um segundo procedimento, que não acontece em conjunto, mas em momento posterior: primeiro exclui o sócio, depois apura os haveres.

3. Apuração de haveres

Qualquer que seja o motivo ou a forma (e acima tratamos de vários motivos e formas) pelo qual um sócio saia da sociedade, a sua quota precisa ser liquidada, ou seja, é o procedimento pelo qual será aferido o valor da participação que o sócio mantinha na sociedade.

O artigo 1.031 do Código Civil determina que a liquidação se dará com base no que estipula o contrato social, e inexistindo regra específica pactuada, com base na situação patrimonial da sociedade, à data da resolução, verificada em balanço especialmente levantado. Com isso, o capital social sofrerá a correspondente redução, salvo se os demais sócios suprirem o valor da quota. E a quota liquidada será paga em dinheiro, no prazo de noventa dias, a partir da liquidação, salvo acordo, ou estipulação contratual em contrário.

Nem sempre há valores a pagar. Uma liquidação pode resultar em valor negativo: é o caso de uma sociedade endividada, na qual o seu passivo com terceiros (dívidas) se afigura maior do que o seu ativo (bens e direitos). Nesse caso, o patrimônio líquido é negativo, e o sócio que sai, no lugar de receber, precisa pagar.

Uma dúvida que sempre surge é a seguinte: o balanço contábil para apuração de haveres é o contábil, ou faz-se algum ajuste no mesmo a fim de considerar bens não contabilizáveis, tais como marca e fundo de comércio, de modo a chegar em um valor real para a participação do sócio?

O código civil é silente, de modo que a maioria dos juízes aplicavam a apuração meramente contábil, em regra prejudicial ao sócio retirante. Com o Código de Processo Civil (CPC) de 2015, procedimentos mais detalhados foram introduzidos no que tange à apuração de haveres.

O artigo 606 do CPC/2015 estabelece que em caso de omissão do contrato social, o juiz definirá, como critério de apuração de haveres, o valor patrimonial apurado em balanço de determinação, tomando-se por referência a data da resolução e avaliando-se bens e direitos do ativo, tangíveis e intangíveis, a preço de saída, além do passivo também a ser apurado de igual forma. Além disso, em todos os casos em que seja necessária a realização de perícia, a nomeação do perito recairá preferencialmente sobre especialista em avaliação de sociedades.

Com o novo CPC, a avaliação tende a ser mais justa, na medida que não mais se limita ao patrimônio contábil, mas considera o patrimônio a preço de saída (na contabilidade tradicional, ao contrário, se dá sempre a custo), contabilizando-se ainda os intangíveis.

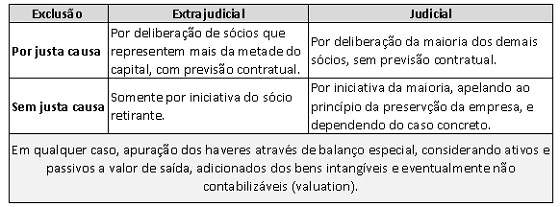

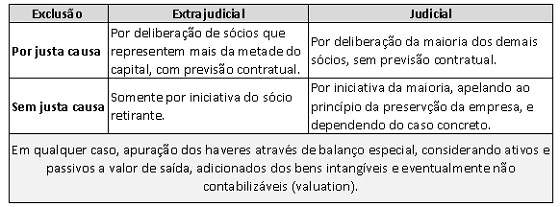

Em resumo, para facilitar a visualização, segue uma tabela esquematizando os conceitos acima:

Soluções jurídicas para conflitos entre sócios

Quando os sócios se desentendem, a empresa perde. E a melhor solução sempre será um acordo, o mais rápido possível. Contudo, há ocasiões em que os interesses se tornam inconciliáveis, e o litígio inevitável.

Como em qualquer caso, a prevenção é melhor do que o remédio.

1. Prevenção de conflitos

Prevenção significa, na constituição da sociedade, redigir os instrumentos de governança (contrato social, estatuto, acordo de acionistas ou de quotistas etc.) para estabelecer regras de conduta para situações de estresse societário. Pode ser feito na constituição da sociedade, ou posteriormente, desde que antes de qualquer conflito: em resumo, combinar em tempos de paz como será o procedimento em tempos de guerra.

Nem todas as cláusulas precisam estar no contrato social ou no estatuto. Esses documentos são de regular acesso por terceiros, e nem sempre interessa que regras de governança estejam neles inseridas. Uma opção é fazer um acordo de quotistas ou de acionistas, segundo a natureza jurídica da sociedade (LTDA ou S.A), os quais não precisam de publicidade para terem valor perante os sócios, e neles inserir toda sorte de procedimentos que as partes entendam devidos.

Assim, independentemente se no estatuto ou no acordo, listamos abaixo algumas cláusulas úteis à prevenção de litígios societários.

- Exclusão por justa causa: regra prevista no artigo 1.085 do Código Civil para sociedades limitadas, na qual os sócios que compõem a maioria do capital social podem excluir um sócio que esteja colocando em risco a continuidade do negócio. O próprio contrato pode listar algumas condutas desde logo classificadas como passíveis de exclusão, tais como concorrência com a própria sociedade, difamação da sociedade e/ou dos sócios, falta de engajamento mínimo, ausência nas deliberações sociais dentre outras.

- Quóruns qualificados: Quando um determinado sócio possui uma fatia considerável do capital, as partes podem selecionar determinados temas para os quais seja possível prever quóruns qualificados de deliberação, ou seja, exigência de um percentual mínimo de votos positivos para aprovação daquelas matérias selecionadas.

- Regras de engajamento: Quando necessário o trabalho dos sócios, vale perder um tempo e definir regras de engajamento mínimo, sem o qual um determinado sócio pode ser excluído da sociedade ou penalizado de alguma modo, inclusive de forma pecuniária.

- Punições pecuniárias: Nas sociedades limitadas é possível a distribuição de lucros desproporcional ao capital social, de acordo com a deliberação dos sócios. Desse modo, é possível já deixar previamente deliberado os casos em que a distribuição se dará de forma desproporcional se os sócios realizarem, ou deixarem de realizar, determinadas ações. Funcionará como uma penalidade pecuniária, de fácil aplicação.

- Sucessão: Uma grande fonte de conflito é o ingresso de herdeiros na sociedade: seja na relação entre eles, seja na relação entre esses e os sócios remanescentes. Daí que de todas as regras de prevenção, as que tratam de falecimento são as mais importantes. Não raro os contratos e estatutos sociais trazem aquela cláusula padrão tratando apenas de como serão pagos os herdeiros, ou se poderão ser aceitos ou não na sociedade. No entanto, faz-se necessário muito mais do que isso. Como são apurados os haveres dos herdeiros? Balanço contábil, fluxo de caixa descontado, multiplicador de EBITDA ou outra regra de valuation? Havendo divergências quanto ao valor apurado, o que acontece? Qual quórum para deliberar pela entrada ou não de herdeiros? Depois da entrada dos herdeiros, existe alguma diferença de peso nas deliberações entre sócios fundadores e herdeiros? Essas e várias outras questões podem ser tratadas previamente nos instrumentos de governança das sociedades quanto à sucessão, e não só por morte, mas também em caso de alienação de quotas/ações.

Além dessas, diversas regras comumente presentes em acordos de acionistas ou quotistas também ajudam a evitar conflitos, tais como definição de prazo mínimo dentro do qual nenhum dos sócios pode alienar suas quotas/ações, regras para venda conjunta (drag e tag along), condições através das quais uma quota/ação pode ser vendida a terceiros, consequências de uma restrição judicial sobre quotas/ações, casos de dissolução parcial e apuração de haveres de sócios descontente, dentre outras.

Como se viu, o caminho é amplo para evitar o conflito. Mas uma vez instalado, como resolver?

2. Solução de conflitos

2.1. Exclusão judicial

Se para exclusão por justa causa extrajudicial há necessidade de previsão contratual, a exclusão judicial prescinde de cláusula nesse sentido.

O artigo 1.030 do Código Civil prevê que um sócio pode ser excluído judicialmente, mediante a deliberação da maioria dos demais sócios, por falta grave no cumprimento de suas obrigações.

O conceito de falta grave é subjetivo, e a falha precisará ser provada em juízo. Um sócio que deixar de cumprir funções que antes as realizava a contento, ou que as realiza de forma desidiosa já caracteriza, se bem demonstrada, uma falta grave. Como nem sempre se torna fácil tal demonstração, recomenda-se que antes da ação judicial tais falhas sejam documentadas através de notificações extrajudiciais.

2.1. Dissolução parcial extrajudicial e judicial

Há casos, contudo, que inexiste falha, mas tão somente um desgaste relacional entre os sócios, o que tecnicamente se chama de quebra do affectio societatis. Aqui não será caso de exclusão, mas de dissolução parcial.

A dissolução parcial acontece quando um sócio comunica à sociedade e aos demais sócios o seu desejo de se retirar (artigo 1.029 do Código Civil).

A notificação produz efeitos 60 dias depois de recebida, quando esse sócio não mais fará parte do quadro societário. Com a notificação, o sócio se dirige à Junta Comercial, faz o registro desse documento e o seu requerimento para que seja excluído do cadastro da empresa, o que será feito considerando a data acima (60 dias após o recebimento da notificação de retirada). Na próxima alteração contratual, estará a sociedade obrigada a mencionar em seu contrato social a nova formação societária. Como se vê, trata-se de procedimento extrajudicial quando a dissolução se dá por iniciativa daquele que quer se retirar.

Se, ao contrário, uma maioria quer dissolver a sociedade em relação a um único sócio – ou seja, no lugar de um sócio desejar sair, os demais desejarem excluí-lo –, será necessária uma ação judicial. Isso porque não há previsão legal de procedimento para exclusão de sócio tão somente por quebra de affectio societatis.

Assim, deverá ser requerido ao juiz da causa a dissolução parcial para indenização daquele sócio, apelando ao princípio da conservação da empresa, sustentando o fato de o referido sócio ser minoria, e ter a maioria melhores condições de continuar o negócio: a decisão dependerá dos contornos do caso concreto.

Até aqui, tratamos de saída do sócio, mas não do valor de sua quota, e da apuração dos seus haveres. Esse é um segundo procedimento, que não acontece em conjunto, mas em momento posterior: primeiro exclui o sócio, depois apura os haveres.

3. Apuração de haveres

Qualquer que seja o motivo ou a forma (e acima tratamos de vários motivos e formas) pelo qual um sócio saia da sociedade, a sua quota precisa ser liquidada, ou seja, é o procedimento pelo qual será aferido o valor da participação que o sócio mantinha na sociedade.

O artigo 1.031 do Código Civil determina que a liquidação se dará com base no que estipula o contrato social, e inexistindo regra específica pactuada, com base na situação patrimonial da sociedade, à data da resolução, verificada em balanço especialmente levantado. Com isso, o capital social sofrerá a correspondente redução, salvo se os demais sócios suprirem o valor da quota. E a quota liquidada será paga em dinheiro, no prazo de noventa dias, a partir da liquidação, salvo acordo, ou estipulação contratual em contrário.

Nem sempre há valores a pagar. Uma liquidação pode resultar em valor negativo: é o caso de uma sociedade endividada, na qual o seu passivo com terceiros (dívidas) se afigura maior do que o seu ativo (bens e direitos). Nesse caso, o patrimônio líquido é negativo, e o sócio que sai, no lugar de receber, precisa pagar.

Uma dúvida que sempre surge é a seguinte: o balanço contábil para apuração de haveres é o contábil, ou faz-se algum ajuste no mesmo a fim de considerar bens não contabilizáveis, tais como marca e fundo de comércio, de modo a chegar em um valor real para a participação do sócio?

O código civil é silente, de modo que a maioria dos juízes aplicavam a apuração meramente contábil, em regra prejudicial ao sócio retirante. Com o Código de Processo Civil (CPC) de 2015, procedimentos mais detalhados foram introduzidos no que tange à apuração de haveres.

O artigo 606 do CPC/2015 estabelece que em caso de omissão do contrato social, o juiz definirá, como critério de apuração de haveres, o valor patrimonial apurado em balanço de determinação, tomando-se por referência a data da resolução e avaliando-se bens e direitos do ativo, tangíveis e intangíveis, a preço de saída, além do passivo também a ser apurado de igual forma. Além disso, em todos os casos em que seja necessária a realização de perícia, a nomeação do perito recairá preferencialmente sobre especialista em avaliação de sociedades.

Com o novo CPC, a avaliação tende a ser mais justa, na medida que não mais se limita ao patrimônio contábil, mas considera o patrimônio a preço de saída (na contabilidade tradicional, ao contrário, se dá sempre a custo), contabilizando-se ainda os intangíveis.

Em resumo, para facilitar a visualização, segue uma tabela esquematizando os conceitos acima:

Redirecionamento da execução fiscal para os sócios

Recentemente escrevemos sobre os limites – ou a falta deles – para a responsabilização dos sócios por dívidas das empresas. Agora, vamos tratar especificamente da responsabilidade tributária, dado o julgamento de 25 de maio de 2022 realizado pelo Superior Tribunal de Justiça sobre a matéria, o que gerou a tese fixada no Tema 981, de observância obrigatória por todos os juízes no Brasil.

Como já sustentamos em artigos anteriores, a regra geral na sociedade limitada ou na anônima é a separação de patrimônio, de modo que dívida da empresa não recai sobre sócios, acionistas e/ou administradores. Isso vale também para a tributária. A exceção são os casos de fraude, ou confusão patrimonial.

A Súmula 435 do STJ entende ser fraude a dissolução irregular da sociedade, autorizando, assim, a responsabilização dos autores de fraude pelos débitos tributários. Por dissolução irregular, entende-se o famoso fechamento da empresa, ou cessação de suas atividades, sem a baixa formal e regular perante os órgãos de registro.

De modo que inexiste controvérsia quanto (i) à caracterização de fraude no encerramento irregular da empresa, e (ii) à responsabilização do sócio somente em caso de fraude.

O que o STJ decidiu agora é: qual o sócio responde? O sócio da época em que o tributo foi gerado, ou o sócio da época da dissolução irregular?

Uma primeira parte dessa questão já tinha sido respondida em novembro de 2021, por ocasião da fixação da tese do Tema 962, assim firmada pelo STJ:

“O redirecionamento da execução fiscal, quando fundado na dissolução irregular da pessoa jurídica executada ou na presunção de sua ocorrência, não pode ser autorizado contra o sócio ou o terceiro não sócio que, embora exercesse poderes de gerência ao tempo do fato gerador, sem incorrer em prática de atos com excesso de poderes ou infração à lei, ao contrato social ou aos estatutos, dela regularmente se retirou e não deu causa à sua posterior dissolução irregular, conforme art. 135, III, do CTN.”

Como se vê, o sócio que exercia a administração da sociedade na época dos fatos geradores dos tributos inadimplidos não responde por esses mesmos tributos, em caso de dissolução irregular, se se retirou do quadro societário antes da dissolução.

E agora, em maio de 2022, fixou o STJ a tese do Tema 981:

“À luz do art. 135, III, do CTN, o pedido de redirecionamento da Execução Fiscal, quando fundado na hipótese de dissolução irregular da sociedade empresária executada ou de presunção de sua ocorrência (Súmula 435/STJ), pode ser autorizado contra o sócio com poderes de administração da sociedade, na data em que configurada a sua dissolução irregular ou a presunção de sua ocorrência (Súmula 435/STJ), ainda que não tenha exercido poderes de gerência, na data em que ocorrido o fato gerador do tributo não adimplido.”

Ou seja, responde o administrador da época da dissolução irregular, ainda que ele não tenha sido o administrador da época do fato gerador.

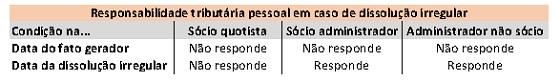

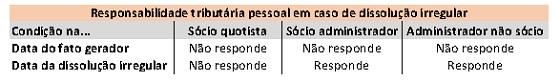

Esquematizando o entendimento conjugado de ambas as teses, fica assim:

Em resumo, pouco importa quem era o sócio e/ou o administrador na época do fato gerador e do vencimento do tributo, só responde com os seus bens pessoais, em caso de dissolução irregular, o administrador da época em que se deu a dissolução/fraude.

Responsabilidade de sócios por dívidas tributárias

Recentemente escrevemos aqui neste espaço sobre os limites – ou a falta deles – para a responsabilização dos sócios por dívidas das empresas. Hoje vamos tratar especificamente da responsabilidade tributária, dado o recente (25/05/2022) julgamento do STJ sobre a matéria, o que gerou a tese fixada no Tema 981, de observância obrigatória por todos os juízes do Brasil.

Como já tivemos a oportunidade de sustentar em artigos anteriores, a regra geral na sociedade limitada ou na anônima é a separação de patrimônio, de modo que dívida da empresa não recai sobre sócios, acionistas e/ou administradores. Isso vale também para a tributária. A exceção são os casos de fraude, ou confusão patrimonial.

A Súmula 435 do STJ já há muito entende ser fraude a dissolução irregular da sociedade, autorizando, assim, a responsabilização dos autores de fraude pelos débitos tributários. Por dissolução irregular, entende-se o famoso fechamento da empresa, ou cessação de suas atividades, sem a baixa formal e regular perante os órgãos de registro.

De modo que inexiste controvérsia quanto (i) à caracterização de fraude no encerramento irregular da empresa, e (ii) à responsabilização do sócio somente em caso de fraude.

O que o STJ decidiu agora é: qual o sócio responde? O sócio da época em que o tributo foi gerado, ou o sócio da época da dissolução irregular?

Uma primeira parte dessa questão já tinha sido respondida em novembro de 2021, por ocasião da fixação da tese do Tema 962, assim firmada pelo STJ:

“O redirecionamento da execução fiscal, quando fundado na dissolução irregular da pessoa jurídica executada ou na presunção de sua ocorrência, não pode ser autorizado contra o sócio ou o terceiro não sócio que, embora exercesse poderes de gerência ao tempo do fato gerador, sem incorrer em prática de atos com excesso de poderes ou infração à lei, ao contrato social ou aos estatutos, dela regularmente se retirou e não deu causa à sua posterior dissolução irregular, conforme art. 135, III, do CTN.”

Como se vê, o sócio que exercia a administração da sociedade na época dos fatos geradores dos tributos inadimplidos não responde por esses mesmos tributos, em caso de dissolução irregular, se se retirou do quadro societário antes da dissolução.

E agora, em maio de 2022, fixou o STJ a tese do Tema 981:

“À luz do art. 135, III, do CTN, o pedido de redirecionamento da Execução Fiscal, quando fundado na hipótese de dissolução irregular da sociedade empresária executada ou de presunção de sua ocorrência (Súmula 435/STJ), pode ser autorizado contra o sócio com poderes de administração da sociedade, na data em que configurada a sua dissolução irregular ou a presunção de sua ocorrência (Súmula 435/STJ), ainda que não tenha exercido poderes de gerência, na data em que ocorrido o fato gerador do tributo não adimplido.”

Ou seja, responde o administrador da época da dissolução irregular, ainda que ele não tenha sido o administrador da época do fato gerador.

Esquematizando o entendimento conjugado de ambas as teses, fica assim:

Em resumo, pouco importa quem era o sócio e/ou o administrador na época do fato gerador e do vencimento do tributo, só responde com os seus bens pessoais, em caso de dissolução irregular, o administrador da época em que se deu a dissolução/fraude.